【每日线报】华谊兄弟并购隐患:银汉科技在会计概念上偷梁换柱

中国上市公司热衷的并购正在带来一些还不显性但却可怕的后遗症。

为了坐实高额并购的真实性和可靠性,越来越多的企业在并购时会给予业绩对赌。简而言之就是在并购时披露未来三至五年的业绩承诺预测,并且加上补偿协议,如果没有完成会以差额由原公司实际控制人补偿上市公司。实际上这也是一个上市公司和被收购方双赢的局面,毕竟当初被收购公司以十多倍的溢价被收购,假设业绩不达标,赔偿的金额也远不及当时的溢价。

此外,还有明面暗地多种方式来使被收购标“业绩达标”。

华谊兄弟就是其中的一家。为了达到业绩承诺,这家中国娱乐业巨头公司前几年收购的一家公司玩了一次会计概念上的偷梁换柱。

从2013年起,华谊兄弟就开始在泛娱乐板块布局,虽然2015年年报显示华谊兄弟近年的“去电影化”战略让他掉出了电影板块的第一梯队,但是其在游戏、影城、明星储备上依旧稳占国内影视圈 “一哥”的宝座,特别是手游上的投资。

华谊兄弟近5年以来先后投资了掌趣科技(300315.SZ)、银汉科技、英雄互娱等多家让其赚的盆满钵满的公司,其中掌趣科技保守估计就为公司带来了9.6亿的利润。而另一家在2013年就购入的银汉科技也为公司2015年带来了1.24亿的净利润,华谊兄弟更是聘请了瑞华会计师事务所出具了专项审计报告。

来源:公司公告 公告日期:2016-03-24

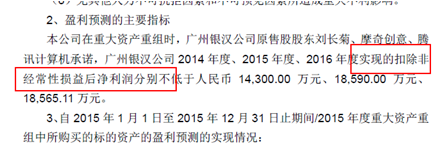

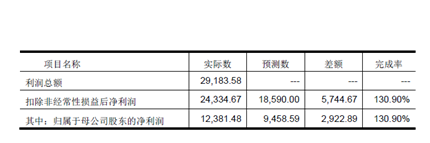

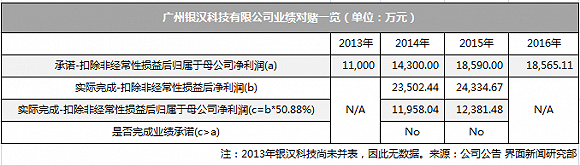

报告指出,广州银汉公司2014年、2015年、2016年度扣除非经常性损益后净利润分别不低于人民币14300万元、18590万元以及18565万元,并且附上了2015年银汉科技实际上实现的利润金额表格。

来源:华谊兄弟公告 公告日期:2016-03-24

来源:华谊兄弟公告 公告日期:2016-03-24

看上去是不是非常真切?这份报告针对的是银汉科技2015年的盈利预测,这样一份报告还在2014年公告过,格式与之类似。按照报告列式,银汉科技分别完成了2014以及2015年度业绩的对赌承诺,完成率分别达到了253%以及130%。

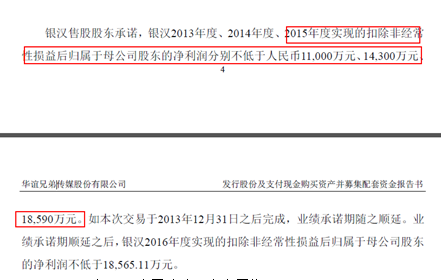

不过,界面新闻再往前查阅公告,查到了2013年华谊兄弟发布的发行股份及支付现金购买资产并募集配套资金报告书(公告时间:2013-09-04),里面清清楚楚写着当初承诺的是银汉科技2015年扣除非经常性损益后归属于母公司净利润不得低于18590万元。

来源:公司公告 公告日期:2013-09-04

看到2013年和2015年两份公告的差异了么?没有错,华谊兄弟偷换了“扣除非经常性损益后的净利润”和“扣除非经常性损益后归属于母公司净利润”这两个专业的会计概念。

简单解释一下,非经常性损益这个词只是证明公司正常的经营利润,不包括政府补助、投资收益等营业外收入,在这里可以忽略。关键在于“归属于母公司”这几个字。

华谊兄弟当初购买的是银汉科技50.88%的股份。持有50.88%的股份后,归属于母公司(此处为华谊兄弟)的净利润就只是净利润部分的50.88%。用公式表明就是:净利润*50.88%=归属于母公司净利润。

加上扣除非经常性损益几个字之后就变成了:扣除非经常性损益后净利润*50.88%=扣除非经常性损益后归属于母公司净利润。

在瑞华会计师事务所出具的2015年的专项审核报告中,所有银汉科技的对比数据都是扣除非经常性损益后的净利润。拿2015年举例,银汉科技业绩承诺18590万元,而实际完成的是24334万元。

表面上看是完成了,但实际上当初承诺的18590万元是银汉科技扣除非经常性损益后归属于母公司净利润,与之对比的数据并非是24334万元,而是这一数据*50.88%的持股占比,即银汉科技需要实现36537万元的扣除非经常性损益后的净利润,才能完成扣除非经常性损益后归属于母公司净利润为18590万元的业绩承诺。而24334万元对应的扣除非经常性损益后归属于母公司净利润仅为12381万元,显然,银汉科技原控制方并未完成对赌承诺的业绩。

当初承诺的业绩都是扣除非经常性损益后归属于母公司的净利润,但是到了实际执行的报告中,则偷梁换柱的拿扣除非经常性损益后的净利润来对比。剔除掉50.88%的系数当然是完成的业绩承诺。

界面新闻再次测算,按照当初2013年约定的扣非后归属于母公司净利润来测算,2014年以及2015年银汉的业绩均未达标。

这在会计上是非常细小的概念,大多数人都会忽略。但是既然高溢价收购并做了业绩承诺,随后上市公司偷换了概念拿更容易完成的“扣除非经常性损益后净利润”来完成充数,并发布了多次专项审计报告,实在是让人啼笑皆非。

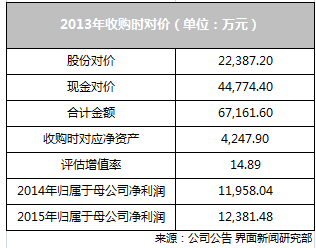

银汉科技在被收购伊始就显现了其高估值、高溢价。在2013年华谊兄弟就以6.7亿的金额收购了账面净资产仅为4247万元的银汉科技,溢价率超过1489%。而当年14倍的收购溢价到现在似乎还尚未回本,收购两年后为华谊兄弟仅贡献了2.43亿利润。

但是站在华谊兄弟的角度看,却是划算的买卖。当初6.7亿的对价,现金支付4.5亿元、股份支付2.2亿元。当初增发募集资金价格为26.49元,对照现股价前复权约为12.73元。按照2016年4月5日收盘价28.45元计算,涨幅也超过了100%,更别提期间350%的振幅。2年就收回了50%的现金对价,又赚得了100%的整体市值涨幅,这笔买卖华谊兄弟不吃亏。

在并购案中,最后买单的永远是散户投资者。击鼓传花似的泡沫越吹越大,戳破的可能只是一根稻草。这些都只是并购泡沫中的一个个案,绝不是全部。相比华谊兄弟,有些上市公司更仅仅是承诺收入,其中暗箱操作的几率和空间就更大。这些并购中因高估值存在的泡沫隐患,或许会在未来几年的财报中一一暴露。

下一篇:【每日线报】网达软件自产软件销售之谜

【免责声明】本文仅代表作者本人观点,与董事会网无关。董事局网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

【董事局网版权与声明】

1、凡本网注明“独家稿件”的所有稿件和图片,其版权均属董事局网所有,转载时请注明“稿件来源:“董事会网”,违者本网将保留依法追究责任的权利。

2、凡没有注明“独家稿件”及其它转载的作品,均来源于其它媒体,转载目的在于传递更多信息,与本网立场无关,本网对其观点和真实性不承担责任。

3、如因作品内容、版权和其它问题需要同本网联系,请在发布或转载时间之后的30日以内进行。